La AFIP habilitó la deducción en el Siradig trabajador. Paso a paso como cargar las deducciones de gasto educativos.

Se trata de la deducción de Ganancias en concepto de los gastos por servicios y herramientas con fines educativos, que se informan a través del F.572, en el Sistema de registro y actualización de deducciones del impuesto a las ganancias (SiRADIG).

Esta nueva deducción se aplicará el período fiscal 2022 en adelante y la opción para informarla estará disponible próximamente.

Por lo tanto, las sumas abonadas en 2022 en concepto de pago de servicios educativos públicos y/o privados incorporados a la enseñanza oficial, incluyendo las clases particulares, pueden ser deducidas del impuesto a las ganancias.

Plazo

El plazo para presentar el formulario 572 para el período fiscal 2022 a través del servicio con clave fiscal “SiRADIG – TRABAJADOR” finalizará el 31 de marzo de 2023.

¿Qué se puede deducir?

Los servicios prestados por establecimientos educacionales públicos y/o privados incorporados a los planes de enseñanza oficial y reconocidos como tales por las respectivas jurisdicciones.

Que estén referidos a la enseñanza en todos los niveles y grados contemplados en dichos planes, y de postgrado para egresados de los niveles secundario, terciario o universitario.

Cómo así también los servicios de refrigerio, de alojamiento y de transporte accesorios a los anteriores, prestados directamente por dichos establecimientos con medios propios o ajenos.

Los servicios con fines educativos también incluyen a:

1. las clases particulares sobre materias incluidas en los referidos planes de enseñanza oficial y cuyo desarrollo responda a estos, impartidas fuera de los establecimientos educacionales aludidos en el párrafo anterior y con independencia de estos y

2. las guarderías y jardines materno-infantiles.

¿Qué se toma como herramientas con fines educativos?

El decreto 18/2023, define como herramientas con fines educativos a los útiles escolares, los guardapolvos y los uniformes.

¿Hasta qué edad se pueden deducir los gastos educativos?

Podrán deducirse las sumas correspondientes a servicios y herramientas de educación que el contribuyente pague por quienes sean cargas de familia y por sus hijos mayores de edad de hasta 24 años, inclusive, siempre y cuando estos últimos cursen estudios regulares o profesionales de un arte u oficio, que no tengan en el año ingresos superiores a la ganancia no imponible del período.

Y siempre que revistan la condición de carga de familia.

En resumen:

· Hijos menores hasta 17 años inclusive.

· Hijos mayores de 18 hasta hasta 24 años, inclusive, siempre y cuando cursen estudios regulares o profesionales de un arte u oficio, que les impida proveerse de medios necesarios para sostenerse.

Para revestir el carácter de cargas de familia, deberán estar a cargo del contribuyente y no tener ingresos superiores a la ganancia mínima no imponible del año que corresponda.

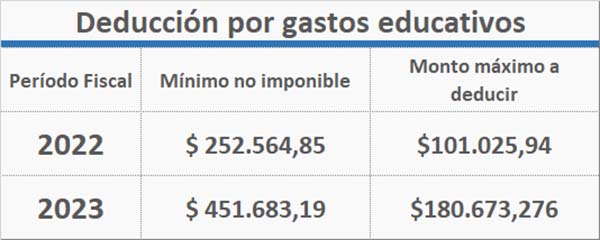

Para 2022 y 2023 los ingresos a considerar son: $ 252.564,85 y $ 451.683,19 respectivamente.

Monto a deducir en concepto de gastos educativos

El importe máximo a deducir por los conceptos de gastos educativos no podrá superar la suma correspondiente al 40% de la ganancia no imponible correspondiente a cada período fiscal.

Para el período fiscal 2022 el mínimo no imponible fue de $252.564,85 por lo tanto, el gasto máximo a deducir será de $101.025,94 para todo el año.

En tanto para el período fiscal 2023 el mínimo no imponible es de $451.683,19, en consecuencia, el gasto máximo a deducir será de $180.673,27.

Monto a deducir en concepto de gastos educativos

El importe máximo a deducir por los conceptos de gastos educativos no podrá superar la suma correspondiente al 40% de la ganancia no imponible correspondiente a cada período fiscal.

Para el período fiscal 2022 el mínimo no imponible fue de $252.564,85 por lo tanto, el gasto máximo a deducir será de $101.025,94 para todo el año.

En tanto para el período fiscal 2023 el mínimo no imponible es de $451.683,19, en consecuencia, el gasto máximo a deducir será de $180.673,27.

¿Qué sucede si tuve gastos de educación en 2022 pero actualmente no estoy trabajando?

Ahora, qué sucede con quienes no tengan una relación laboral activa y no puedan informar a su empleador esta deducción. Para este caso, no tenemos buenas noticias.

En esta situación los trabajadores que a la fecha de vencimiento recién mencionada no se encuentren en relación de dependencia por haberse producido la desvinculación laboral, en cuya liquidación final se les haya reteniendo el impuesto que correspondía sin deducir las sumas en concepto de servicios y/o herramientas con fines educativos, deberán inscribirse en el impuesto a las Ganancias y presentar la declaración jurada para poder recibir el beneficio.

De esta manera se informa a la AFIP el saldo a favor, y con ese saldo a favor tenemos dos opciones:

· Aplicarlo contra el impuesto sobre los bienes personales, en caso de que de a pagar

· Solicitar a la AFIP su devolución del saldo a favor.

¿Qué padre puede deducir en el SIRADIG los gastos educativos de su hijo menor?

La forma de atribuir la deducción a los progenitores -sean de origen o no-, será conforme al artículo 101 del decreto reglamentario de la ley de ganancias.

Por lo tanto, la deducción será computada por el progenitor —sea de origen o no— que posea la responsabilidad parental, en los términos del Código Civil y Comercial de la Nación y conforme a las pautas que surgen del último párrafo de ese inciso.

En caso de que ésta sea ejercida por 2 progenitores y ambos tengan ganancia imponible, la deducción se efectuará en partes iguales o uno de ellos podrá computar el 100 % de ese importe, conforme con el procedimiento que se establezca a tal efecto.

No obstante, cualquiera sea el caso, el límite seguirá siendo el 40% del Mínimo no imponible del impuesto.

El empleador tomará esa información para realizar la liquidación anual en abril de 2023 o la final si la desvinculación se realiza con anterioridad.

Y, de corresponder, el empleado recibirá una devolución de retenciones practicadas al incorporar estos gastos.